硅谷炒手 写了: 2025年 10月 19日 12:24

我很早就通过炒美国股票退休了。 钱多后再加退休后投资策略向保守转向 投资分红股票产生可以预测的红利收入并非是下策。躺着挣钱,比投出租房轻松多了. 懂投资分红股票其实也并不简单的。因为你肯定不想你分红的股票价格下降很多,这样虽然拿了分红但是本亏了最后可能反而亏本总不太好吧。还有就是既然要用钱,就必须考虑税后收入。。 随便说几句,给美国纳税人网友们一点经验之谈,如果不是美国纳税人,可以GOOGLE一下外国人WITHHOLDING TAX RATE,不同国家税率由其和美国的TAX TREATY来决定。本帖子 只是IMO,经验之谈而已。希望对大家有参考。

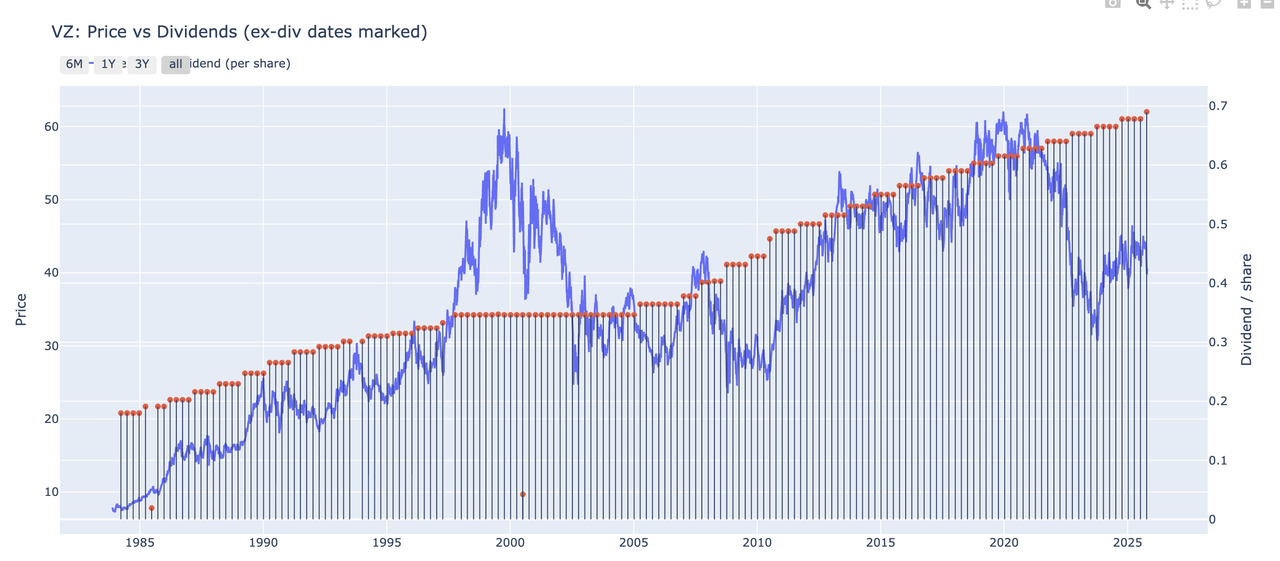

1。选分红能不断上升的投资。这个大家都应该知道, 分红不断增加一般说明公司盈利能力不断增加。

2。选payout ratio(分红/盈利比率)小于100%的,如果分红高于盈利,那就说明公司在硬撑拿你的本来冒充红利分给你,这就有点像ponzi scheme 了。 所以PAYOUT RATIO越低越好, ponzi scheme是不可能持久的,最后肯定会减低分红或者最后停止分红的。绝对不可以亏大本还在分很高红利的。如果是REIT,往往不能只看earning,因为它们也有折旧折扣, DEPRECIATIONS. 这时要看分红和cash flow or Distributable CASH 的ratio,看cash flow 能否持续增长。

3。 买哪个公司必须防止公司作假,别的都很容易做假,这时就必须注意看每股净值per share book value是持续增长还是减低。减低的就要仔细看为什么会减低。一般来说每股净值下降或不成长都不是好现象。

4。 既然是分红,就要花的,必须考虑税后的最后钱是多少,这时qualified dividend就有优势了。如果income低甚至是免税的。如果收入高,也就是20% 加上obamacare税3.8%,最高就是23.8%。 有人说房子可以用折旧来抵税一直不付说,分红的股票也有类似的。比如说有的公司以前亏了不少,可以carry over, 这种公司分红时会file form 8937, 分给你的红利算成return of capital(roc),完全不用付税,等卖股票时再付税,。也可能一部分是ROC另一部分要付税。买出股票时costbasis要减去以前付给你的所有红利,付capital gain 税率. master partnership的 管理公司很多都是这类的,它们不给SCHEDULE k1,给1099。还有就是master partnership了。发k1,分的红一般都是ROC(RETURN OF CAPITAL),不用马上付税。等卖股票时再recapture,和出租房差不多。大部分能源或NATURAL RESOURCE的PARTNERSHIP都是这类TAX ENTITY。

5。选股要密切注意debt和cash flow ratio,欠债比例太高的不能投,因为这些公司只要利息或经济情况一有变坏就可能暴雷,至少会减少分红。如果能不断pay off 公司债或贷款降低debt/cash flow ratio的同时还能保持增长的公司就比较好.

6。 最后再简单聊一下ROYALTY。有很多自然资源的土地OWNER在自己土地上发现有矿藏或石油后被大公司看上,然后让大公司来开发。开采公司会按协定每年付钱给土地OWNER。这个就是ROYALTY。大部分OWNER会重组ROLATY上市。你可以买这种ROYALTY。一般ROYALTY没有什么营运成本,属于旱涝保收的ENTITY。买这种ROYALTY特别要注意的是矿藏的RESERVE LIFE。基本就是开矿公司在经济上可以PROFITABLE的情况下有多少年可以挖矿。当然要矿藏越多越好,开采成本越低越好。RESERVE LIFE越长越好。ROYALTY一般都有一个PAYOUT ROYALTY SCHEDULE,并非每年一样的,必须仔细研究ROYALTY PAYOUT SCHEDULE和RESERVE LIFE,由此估算出总收入和总回报率。

「4。 既然是分红,就要花的,必须考虑税后的最后钱是多少,这时qualified dividend就有优势了。如果income低甚至是免税的。如果收入高,也就是20% 加上obamacare税3.8%,最高就是23.8%。 有人说房子可以用折旧来抵税一直不付说,分红的股票也有类似的。比如说有的公司以前亏了不少,可以carry over, 这种公司分红时会file form 8937, 分给你的红利算成return of capital(roc),完全不用付税,等卖股票时再付税,。也可能一部分是ROC另一部分要付税。买出股票时costbasis要减去以前付给你的所有红利,付capital gain 税率. master partnership的 管理公司很多都是这类的,它们不给SCHEDULE k1,给1099。还有就是master partnership了。发k1,分的红一般都是ROC(RETURN OF CAPITAL),不用马上付税。等卖股票时再recapture,和出租房差不多。大部分能源或NATURAL RESOURCE的PARTNERSHIP都是这类TAX ENTITY。」

這點很好,但分紅股票怎麼避稅?這裡的qualified dividends好像自己不能搞,只能公司搞,怎麼能選股時提前知道未來是不是qualified dividends?